全球財經市場變局:關稅戰火、聯準會兩難與美元地位的挑戰

你是否曾好奇,為什麼國際間的貿易爭議,或是遠在美國的中央銀行做了什麼決定,會對我們手上的錢,甚至日常生活的物價產生影響?2025年,全球財經市場正經歷一場由美中貿易戰升級、美國聯準會(簡稱Fed)貨幣政策不確定性及全球資本板塊大挪移所交織的劇烈震盪。中國對美國商品徵收高額反制關稅,引發美國財政部強硬回應,而聯準會最新會議紀要則揭示了決策者對高通貨膨脹(通膨)與經濟成長放緩的深切憂慮。在此多重壓力下,美元指數跌至三年低點,全球資本正加速從曾獨領風騷的美國科技股中撤離,轉向更為穩健的防禦性資產及其他區域市場。這篇文章將帶你深入了解這些看似複雜的事件,如何環環相扣,共同牽動著全球經濟的脈動,以及我們該如何解讀這些訊號。

這些複雜的經濟現象可以透過一些關鍵指標來觀察。以下表格匯總了當前全球財經市場的一些重要指標及其趨勢:

| 指標名稱 | 當前趨勢 | 潛在影響 |

|---|---|---|

| 通貨膨脹率 | 高位震盪 | 聯準會持續關注,可能影響利率決策 |

| 經濟成長率 | 預期放緩 | 企業盈利受壓,就業市場可能承壓 |

| 美元指數 (DXY) | 跌至三年低點 | 美元計價資產價值波動,國際貿易成本變化 |

| 美中貿易緊張關係 | 全面升級 | 全球供應鏈重組,貿易量減少 |

| 市場對聯準會降息預期 | 顯著增加 | 推動債券價格上漲,對股市產生支撐或壓力 |

美中關稅戰全面升級,全球經濟衰退憂慮加劇

想像一下,你和鄰居原本互相買賣東西很便宜,但突然間你們都開始對對方的商品加收高額「手續費」,這樣彼此的東西都會變貴,買賣意願就降低了,對吧?這就是關稅戰對全球貿易的影響。最近,美中之間的貿易緊張關係再度升溫,中國財政部宣布自4月10日起,將對所有美國商品徵收高達84%的反制關稅。這項重磅消息無疑是向美國市場投下了一顆震撼彈,直接衝擊了全球貿易格局,並引發投資者對經濟衰退的擔憂。

這種關稅戰的全面升級,通常會帶來以下幾方面的連鎖反應:

- **供應鏈中斷與重組:** 企業為避免高額關稅,會重新評估其全球生產和供應鏈布局,尋找替代生產基地或供應商,這將導致短期的混亂與成本增加。

- **消費者物價上漲:** 關稅成本最終往往會轉嫁到消費者身上,使得進口商品價格升高,進而影響民眾的購買力。

- **企業盈利能力受損:** 貿易壁壘導致市場縮小,出口量下降,同時原材料成本可能上升,兩面夾擊下企業的利潤空間將受到擠壓。

- **投資者信心動搖:** 貿易不確定性增加,使得投資者對未來經濟前景感到悲觀,可能減少投資或將資金轉移至避險資產,導致股市波動加劇。

面對中國的反制措施,美國財政部長史考特·貝森特(Scott Bessent)則發出嚴厲警告,他指出中國在這次貿易戰中只會是輸家,不應試圖透過貨幣貶值來規避關稅的影響,同時也告誡歐洲國家不要與中國結盟,強調了美國在貿易政策上的強硬立場。連美國總統唐納·川普(Donald Trump)都透過社群媒體呼籲市場「保持冷靜」,試圖緩解貿易戰引發的市場不安。這些言論都再再顯示,這場關稅戰不僅是兩國間的經濟較量,更可能演變為影響全球經濟的關鍵因素,導致全球股市普遍下跌,特別是美國股市,因為投資者擔憂關稅對企業供應鏈和盈利能力的衝擊。

聯準會「艱難權衡」前景,市場強烈預期2025年降息

當經濟面臨兩難局面時,中央銀行(例如美國的聯準會)就扮演了關鍵角色。聯準會最新的3月會議紀要揭示,決策者普遍認為美國經濟正處於高通膨與經濟成長放緩的雙重風險之中,未來可能面臨「艱難權衡」的局面。這意味著聯準會既要努力控制物價上漲(對抗通膨),又要避免經濟陷入衰退,這兩者往往是相互矛盾的目標。

聯準會作為美國的中央銀行,其主要職責通常被歸結為「雙重使命」,即:

- **最大化就業:** 努力促進經濟活動,創造充足的就業機會,使失業率保持在自然水平。

- **維持物價穩定:** 透過貨幣政策控制通貨膨脹,確保商品和服務的價格保持相對穩定,避免過度波動損害購買力。

會議紀要同時也透露,聯準會內部對於政策前景存在高度不確定性,主張採取謹慎態度,並討論放緩資產負債表縮減(量化緊縮,QT)的步伐。什麼是量化緊縮呢?簡單來說,就是聯準會透過減少其持有的債券和其他資產,來收回市場上的資金,減少貨幣供應,以抑制通膨。而「放緩」量化緊縮的步伐,則暗示聯準會對經濟前景的擔憂,不希望過度緊縮導致經濟進一步放緩。

儘管聯準會官員對利率前景意見不一,例如明尼亞波利斯聯準銀行總裁尼爾·卡什卡利(Neel Kashkari)表示升息和降息選項皆在考慮之列,但市場卻對聯準會2025年降息的預期顯著增加。根據芝加哥商品交易所聯準會觀察工具(CME FedWatch Tool)的數據,市場預期5月降息機率升至53.5%,6月降息機率甚至達到100%(其中55.2%預期降息50個基點)。這反映了投資者普遍認為聯準會最終將會為了支撐經濟而採取寬鬆的貨幣政策。聯準會主席鮑威爾(Jerome Powell)也指出,川普新關稅規模超出預期,可能導致通膨上升、經濟成長放緩,這將讓聯準會面臨更加艱難的決策。

以下表格概述了當前聯準會部分官員對貨幣政策的觀點及市場預期:

| 決策者/市場 | 主要觀點 | 政策傾向 |

|---|---|---|

| 聯準會主席鮑威爾 | 經濟面臨「艱難權衡」,新關稅可能推升通膨並放緩經濟 | 謹慎觀望,平衡通膨與成長風險 |

| 明尼亞波利斯聯準銀行總裁卡什卡利 | 升息和降息選項皆在考慮之列,取決於數據 | 保持政策彈性,不排除任何可能性 |

| 市場普遍預期 (CME FedWatch Tool) | 對2025年降息預期強烈,5月/6月降息機率高 | 傾向於寬鬆貨幣政策以支撐經濟 |

美元地位動搖:匯率走弱與避險屬性受考驗

在國際金融市場中,美元長期以來都被視為全球主要的儲備貨幣和動盪時期的避險資產。然而,近期美元的表現卻讓這一地位受到考驗。受到美國關稅影響、經濟成長放緩預期以及市場對聯準會降息的強烈押注,美元指數(DXY)一度觸及三年低點。美元指數是衡量美元兌一籃子主要貨幣匯率變化的指標,它的下跌意味著美元相對於其他主要貨幣正在走弱。

導致美元近期走弱的主要因素包括:

- **美中貿易戰升級:** 關稅對美國經濟的潛在負面影響,如供應鏈成本增加和企業盈利壓力,削弱了投資者對美元的信心。

- **美國經濟成長放緩預期:** 數據顯示經濟活動可能減速,降低了對美元資產的需求。

- **聯準會降息預期高漲:** 市場普遍預期聯準會將採取寬鬆政策,使得美元與其他主要貨幣之間的利差縮小,降低了持有美元的吸引力。

- **美元避險屬性受質疑:** 在當前多重不確定性下,投資者可能不再完全將美元視為唯一的安全港,開始尋求其他避險資產或貨幣。

美元走弱對全球經濟有著多方面的影響:

- 對於美國:出口商品相對變得便宜,有助於提振出口;但進口商品價格可能上漲,因為購買同樣數量的進口商品需要花費更多美元。

- 對於其他國家:以美元計價的石油、天然氣等大宗商品價格變得更便宜,因為用本國貨幣兌換美元購買這些商品時,需要的本國貨幣數量減少了。

儘管美元傳統上在市場動盪時期被視為安全投資,但在當前的貿易戰與政策不確定性下,其避險屬性卻受到了質疑。此外,美國政府公債遭遇拋售,以及川普公開批評聯準會主席鮑威爾未能降息,並要求「解僱」他,都可能損害聯準會的獨立性和可信度,進而影響市場對美元長期價格穩定性的信心。

以下表格簡單比較了美元走弱的影響:

| 影響對象 | 正面影響 | 負面影響 |

|---|---|---|

| 美國出口商 | 商品價格更具競爭力,有助於出口 | 無直接負面影響 |

| 美國進口商/消費者 | 無直接正面影響 | 進口商品價格可能上漲 |

| 持有美元計價資產者 | 無直接正面影響 | 資產價值可能縮水 |

| 非美元區國家 (購買大宗商品) | 購買以美元計價的大宗商品成本降低 | 若本國貨幣對美元升值過快,可能影響出口 |

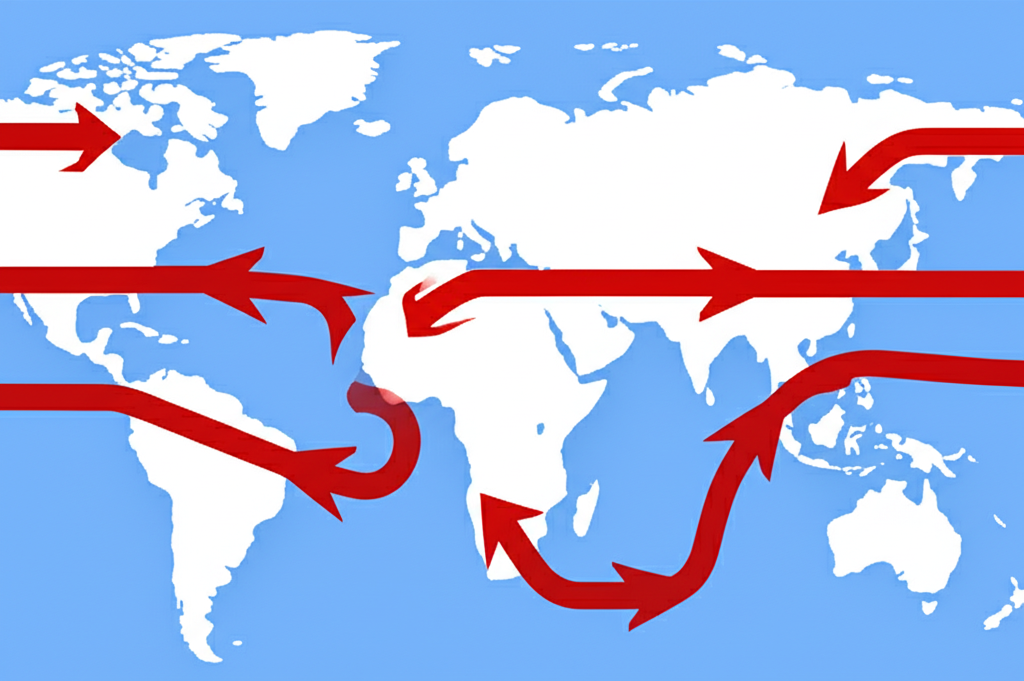

全球資本大挪移:科技股遇冷,防禦性板塊與非美市場受青睞

當市場充滿不確定性時,資金總會尋找更安全的避風港,或是更有潛力的投資機會。當前的關稅衝擊及聯準會的謹慎態度,導致全球資本流動發生了顯著轉變。過去幾年獨領風騷的美國科技巨頭,例如輝達(Nvidia)、蘋果(Apple)、微軟(Microsoft)、谷歌(Google)和亞馬遜(Amazon),由於投資者擔憂關稅對其全球供應鏈和未來盈利能力的衝擊,遭遇了顯著的拋售。

那麼,這些資金去了哪裡呢?

- 轉向防禦性板塊: 投資者將資金從高風險、高成長的科技股中撤出,轉向那些在經濟衰退或不確定性時期表現相對穩定的防禦性板塊。這些板塊通常包括:

- 醫療保健: 無論經濟好壞,人們對醫療服務的需求依然存在。

- 非週期性消費品: 像是食品、飲料、日常用品等,這些是人們無論如何都會購買的必需品。

- 公用事業: 電力、水、天然氣等基礎服務,需求相對穩定。

此外,一些投資者也選擇增加現金持有,以觀望市場動態。

- 流向非美市場: 受關稅衝擊較小的區域,或是本身經濟表現強勁的市場,也吸引了部分資本。

- 歐洲市場: 德國、法國、英國等歐洲主要股市,受惠於製造業的復甦而表現強勁。例如,歐洲央行(ECB)儘管預計歐元區經濟成長將受川普關稅更大衝擊,但其製造業PMI數據的回升仍為市場帶來信心。

- 香港股市: 香港恆生指數受中國科技板塊(如DeepSeek等人工智慧相關公司)的提振而上漲,顯示中國在科技領域的發展潛力仍受關注。

這場資本大挪移反映了投資者對風險的重新評估,以及對未來市場方向的預期。你可能會看到,曾被追捧的明星科技股不再那麼耀眼,而一些看似「無聊」的傳統產業卻逆勢上漲。這正是市場在多重不確定性下,進行自我調整和資產重新配置的過程。

這場資本大挪移不僅影響了傳統產業,也對新興市場產生了不同的影響。例如,部分新興市場可能因其較低的勞動力成本或與貿易戰中心脫鉤的優勢而吸引外資,但也可能因全球經濟放緩而面臨出口壓力。這種複雜的動態要求投資者更為謹慎地評估風險與機會。

總結與投資免責聲明

從美中貿易戰的陰霾、聯準會在通膨與經濟成長之間的艱難權衡,到美元地位的動搖以及全球資本流動的重新佈局,我們可以看到當前全球財經市場正處於一個關鍵的轉折點。這些複雜的因素相互交織,共同塑造著未來的經濟版圖。

對於你我這樣的市場參與者而言,理解這些宏觀經濟趨勢至關重要。我們了解到,關稅政策不僅影響貿易,更會波及企業的供應鏈與獲利,進而影響股市。聯準會的貨幣政策決策,特別是降息預期,會直接牽動美元匯率,進而影響國際貿易與大宗商品價格。而當不確定性增高時,資金會從高風險資產轉向防禦性板塊或尋求其他地區的機會。

未來,我們需要密切關注以下幾個關鍵因素:美中貿易戰的進展、聯準會的實際利率決策、美元的走勢是否能重拾其避險屬性,以及全球主要經濟體如何應對這些挑戰。這些都將是決定市場走向的關鍵。

【重要免責聲明】 本文僅為教育與知識性說明,旨在幫助讀者理解當前財經事件及其潛在影響,不構成任何形式的投資建議。所有投資均涉及風險,過去的表現不代表未來的結果。在做出任何投資決策前,請務必進行獨立研究,並諮詢專業財務顧問的意見。

常見問題(FAQ)

Q:美中關稅戰對全球經濟有何影響?

A:美中關稅戰會導致雙方商品成本增加,降低貿易量,衝擊全球供應鏈,並可能引發企業盈利下降和投資者對經濟衰退的擔憂。

Q:聯準會的「艱難權衡」指的是什麼?

A:「艱難權衡」是指聯準會需要同時應對高通貨膨脹與經濟成長放緩的局面。這意味著其貨幣政策決策必須在控制物價上漲和避免經濟衰退之間找到平衡點,這兩個目標往往相互矛盾。

Q:美元地位動搖對一般民眾有何影響?

A:美元走弱可能導致美國進口商品價格上漲,影響美國消費者的購買力。對於非美元區國家,購買以美元計價的大宗商品(如石油)成本可能降低。此外,全球資本流動也會受到影響,可能改變投資方向。

幣圈小小碳生物在此報到!

幣圈資歷近10年,空投總收入超過30萬台幣,擅長潛力幣布局與低風險套利策略,交易邏輯以技術面與資金流為主。擅長短中線合約交易、幣種輪動操作,具備多年量化交易模型實測經驗。

專職數據模型建構與資產配置模擬,現為某鏈上資金流動分析平台特約顧問。

實績數據:

2020–2023 現貨平均年報酬率:+82.4%(主力幣種:BTC、ETH、MATIC、SOL)

結合 DeFi 流動性挖礦與鏈上資金輪動策略,2021 年 Q2 曾達單季 ROI +147%

使用自研「穩定幣流出回流模型」避開 FTX 崩盤、LUNA 斷崖,避損超過 95% 資金

現專注於鏈上數據分析與時事解讀,用歡樂的方式,協助新手建立理性交易觀念。