美國財政懸崖與降息風暴:美債市場動盪下的全球經濟重塑

你是否曾好奇,為什麼新聞上總是充斥著美國國債、聯準會(Federal Reserve, Fed)降息、以及股市波動這些詞彙?這些看似複雜的財經議題,其實都與我們的生活息息相關。近期,美國金融市場經歷了一場前所未有的動盪,美債收益率在短時間內劇烈波動,先是因美國政府財政狀況惡化及一項關鍵的關稅政策裁決而飆升,隨後又因疲軟的就業數據及市場對聯準會加速降息的預期而急劇下挫。這場波動不僅揭示了美國日益嚴峻的財政赤字困境與貨幣政策的微妙轉向,更對全球投資者的資產配置策略帶來深遠影響。接下來,我們將一起深入探討這些現象背後的原因,並試著理解這對未來可能意味著什麼。

國債飆升與財政失衡:美國財政的不可承受之重

想像一下,如果一個家庭長期入不敷出,會發生什麼事?美國政府也面臨著類似的挑戰。目前,美國聯邦債務總額已高達36.21萬億美元,你知道這代表什麼嗎?這相當於美國一年國家生產總值(GDP)的123%,遠遠超過了國際貨幣基金組織(International Monetary Fund, IMF)設定的90%警戒線。這就像一個家庭的負債已經超過年收入,財政風險顯而易見。

為什麼會這樣呢?主要有幾個原因,導致美國從「財政自律模式」逐漸滑向「債務依賴型模式」:

- 減稅政策慣性: 過去幾屆政府,包括特朗普時代的《減稅與就業法案》(Tax Cuts and Jobs Act, TCJA),都傾向於減稅以刺激經濟。雖然短期內可能刺激消費,但長期下來,卻讓政府的收入(如個人所得稅、工資稅、公司所得稅)大幅減少。

- 剛性支出膨脹: 想像一下,你每個月都有固定且無法減少的開銷,像是房租、伙食費。對美國政府來說,社會保障、醫療保健(俗稱「兩金一保」)以及日益龐大的債務利息支出,就是這樣的「剛性支出」。特別是債務規模越來越大,每年光是支付利息的金額就非常驚人,甚至在2024財年財政赤字中佔據顯著比例。

- 「大而美」法案的影響: 此外,一些大型的財政刺激法案,如「大而美」稅收與支出法案(Omnibus Budget Reconciliation Act, OBRA),雖然可能帶來基礎建設等正面效益,但也進一步推高了政府債務佔GDP的比重,甚至讓國債上限形同虛設,使得赤字貨幣化的操作日益浮上檯面。

這些因素綜合起來,讓美國的財政狀況持續惡化,財政赤字在2024財年可能高達1.9萬億美元,為疫情期間外第三高。

為了更清晰地理解美國政府的剛性支出與財政壓力,以下表格呈現了美國聯邦政府近年的主要支出項目及其佔總支出的比例,這有助於我們了解為何支出難以削減。

| 項目 | 2023財年預估佔比 |

|---|---|

| 社會保障 | 23% |

| 醫療保健 (Medicare/Medicaid) | 20% |

| 國防 | 13% |

| 債務利息 | 11% |

| 其他政府運作與服務 | 33% |

美國國債規模不斷擴大的趨勢,除了上述原因外,還可以歸結為以下幾個主要驅動力,這些因素共同作用,加劇了財政失衡的困境。

- 人口結構變化導致社會保障和醫療保健支出持續增加。

- 應對經濟危機(如2008年金融海嘯、COVID-19疫情)的大規模財政刺激。

- 長期低利率環境促使政府更傾向於舉債。

- 全球地緣政治緊張局勢下的國防開支增加。

關稅非法裁決與美債供給壓力:短期衝擊與結構性挑戰

近期,美國政府的財政狀況又面臨了一個意想不到的挑戰。美國上訴法院裁定,政府過去實施的「大部分全球關稅政策非法」。這可不是小事,因為這可能意味著美國政府需要退還數十億美元的已徵關稅!

這項裁決對美債市場產生了什麼影響呢?

- 加大債券發行量預期: 為了彌補可能需要退還的關稅,以及應對持續擴大的財政赤字,市場預期美國政府將不得不發行更多的國債。這就像是家庭收入減少了,但開銷不變,只好再借更多的錢。這會導致債券發行量增加。

- 長端債券發行佔比提高: 根據美國財政部借款諮詢委員會(Treasury Borrowing Advisory Committee, TBAC)的建議,美國國債發行在結構上也出現變化,特別是長端美債(例如:美國10年期國債、美國30年期美債)的發行佔比越來越高。這代表政府希望鎖定更長期的資金,但也增加了市場對長期美債供給的壓力。

當市場上出現大量的美債,但需求卻沒有同步增加時,債券的價格就會下跌,而美債收益率就會上升。這就是我們看到初期美債收益率飆升的原因之一。

近期美國財政部在國債發行策略上進行了調整,特別是針對不同期限的債券。下表展示了美國財政部在某些財政年度中,短、中、長端國債的發行佔比變化,反映了其資金籌措的結構性考量。

| 財政年度 | 短期國債 (佔比) | 中期國債 (佔比) | 長期國債 (佔比) |

|---|---|---|---|

| 22/23 | 45% | 30% | 25% |

| 23/24 (預估) | 40% | 30% | 30% |

| 24/25 (預估) | 35% | 30% | 35% |

當市場預期美債供給量增加,特別是長端美債時,會對市場產生多方面的影響,進而推動美債收益率的波動。這些影響包括:

- 收益率上行壓力: 更多的債券供應,若需求未同步增長,會導致債券價格下跌,收益率上升。

- 市場流動性挑戰: 大量發行可能使市場難以完全消化,影響債券的流動性。

- 擠出效應: 政府大量借貸可能導致私人部門借貸成本上升,影響私人投資。

- 通膨預期: 若市場認為債務貨幣化風險升高,可能推升長期通膨預期,進而影響長期債券收益率。

聯準會政策轉向與美債需求疲軟:降息預期下的市場博弈

除了供給增加,美債的需求端也出現了一些變化,而這與聯準會的貨幣政策息息相關。你可能已經注意到,聯準會的態度似乎正在轉變。

過去,聯準會一直堅守2%的通膨目標,對降息態度謹慎。然而,在白宮的持續施壓下,聯準會內部出現了更多「鴿派」立場的委員,也就是那些對降息持更開放態度的成員。這使得市場普遍預期,聯準會可能加速降息。

那麼,降息預期為什麼會影響美債需求呢?

- 利率與長期國債價格的「蹺蹺板」效應: 簡單來說,當市場預期未來利率會降低時,長期債券的吸引力就會下降。因為如果現在買入長期債券,未來降息後,你持有的債券相對而言收益率就不那麼有吸引力了。這會導致長期美債價格預期上升,但實際需求卻可能下降,因為投資人會觀望更好的買入時機。DWS美洲固定收益主管George Catrambone就指出,潛在降息預期降低了長期美債的吸引力。

- 國內機構購債意願低: 美國國內的銀行和基金等機構,可能因為各種因素,對購買大量美債的意願不高,使得流動性承壓。

- 海外央行資產多元化: 過去,許多國家,特別是亞洲國家,會持有大量的美債作為外匯儲備。但近年來,為了分散風險,這些海外央行也開始尋求資產多元化,減少對單一資產的依賴,這也導致了美債海外需求的疲軟。

供給增加,需求卻不夠強勁,這自然會對美債收益率造成壓力。聯準會政策的轉向,無疑是這場市場博弈中的關鍵變數。

全球主要央行持有美國國債的狀況,是評估美債海外需求的重要指標。下表為部分國家或地區的央行在過去幾年對美國國債持有量的變化趨勢,顯示了資產多元化的傾向。

| 國家/地區 | 2021年 | 2022年 | 2023年 |

|---|---|---|---|

| 中國 | 15% | 14% | 13% |

| 日本 | 17% | 16% | 15% |

| 英國 | 5% | 6% | 7% |

| 歐元區 | 8% | 8% | 9% |

| 其他 | 55% | 56% | 56% |

聯準會的貨幣政策決策過程複雜,除了通膨和就業數據外,還有多個關鍵因素會影響其降息或升息的考量,這些因素共同塑造了聯準會的政策路徑。

- 核心通膨數據: 聯準會最關注的指標,用以判斷通膨是否持續朝2%目標邁進。

- 勞動力市場韌性: 失業率、薪資增長、職位空缺數等,反映經濟的健康程度。

- 全球經濟狀況: 其他主要經濟體的表現及全球供應鏈的穩定性。

- 金融市場穩定性: 股市、債市、銀行體系的穩定性,避免產生系統性風險。

就業市場驟冷:加速聯準會降息步伐的催化劑

如果說財政問題和聯準會態度轉變是兩股推動美債收益率波動的力量,那麼最新的非農就業報告則是點燃市場降息預期的導火線。

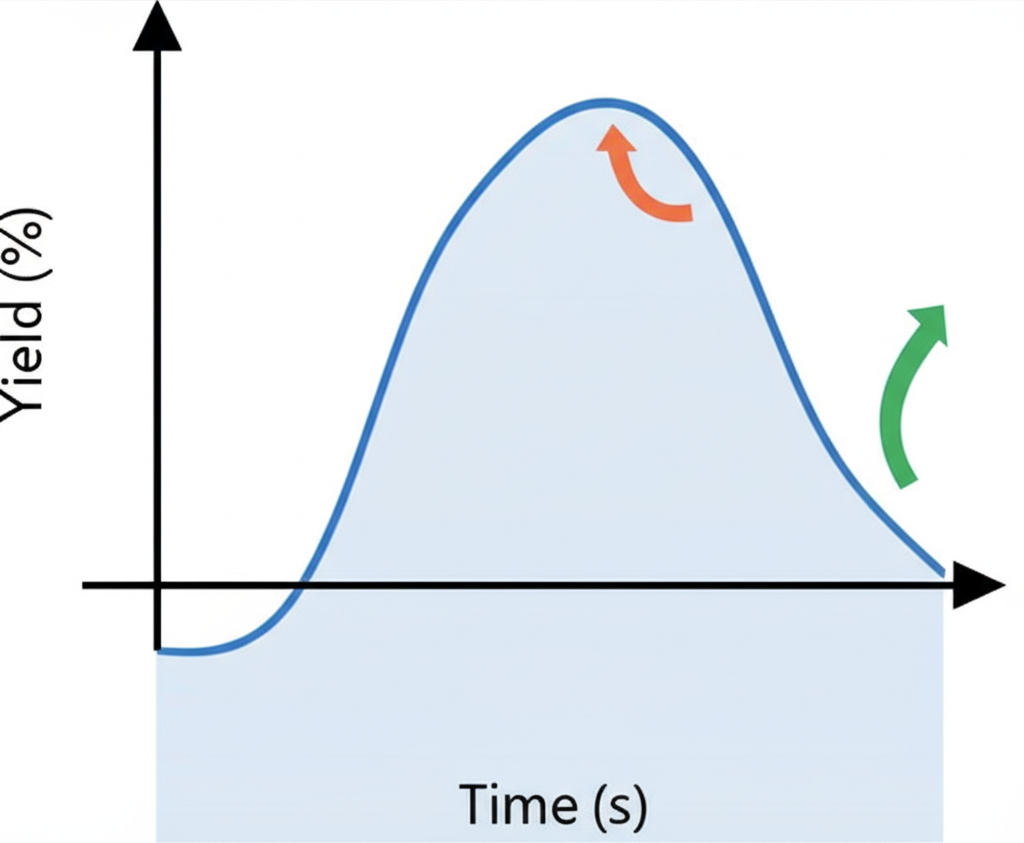

你或許聽過「非農就業」這個詞。它指的是美國農業以外的就業人數變動,是衡量美國勞動力市場健康狀況的重要指標。最新的8月非農就業報告顯示,美國勞動力市場連續四個月停滯,更令人擔憂的是,6月份的數據被下修,首次出現了就業崗位淨減少的情況。這表示,美國的就業數據正在明顯放緩,甚至開始萎縮。

這份疲軟的就業數據為何如此重要?

- 經濟衰退擔憂: 勞動力市場是經濟的「晴雨表」。當就業數據疲軟時,往往會加劇市場對經濟衰退的擔憂。

- 加速降息預期: 面對經濟可能衰退的風險,聯準會往往會採取降息措施來刺激經濟。因此,疲軟的就業報告大幅提升了市場對聯準會將「更大力度降息」的預期。根據CME FedWatch工具的數據,市場預期9月大幅降息的概率顯著上升。標準渣打全球外匯策略主管Steve Englander也指出,這份報告讓市場對聯準會的降息預期變得更加激進。

- 美債收益率大跌: 在非農就業報告公布後,短端(如2年期國債收益率)與長端美債收益率同步大跌,創下新低。這是因為投資者預期降息將至,會推高現有債券的價格(因為未來發行的債券利率會更低,現有高利率債券就更值錢)。

這份報告就像是一劑強心針,讓市場更加確信聯準會的貨幣政策即將迎來重大轉向,從而對美債市場產生了立竿見影的影響。

股市短期震盪與長期機遇:財政與貨幣政策的雙重支撐

當美債收益率劇烈波動時,股市也難免受到影響。這就像是兩個相互連接的市場,一個風吹草動,另一個也會有所感應。

短期來看:

- 收益率波動給股市帶來壓力: 當美債收益率飆升時,投資者可能會將資金從風險較高的股市(如標普500指數、那斯達克指數、道瓊斯工業指數)轉向相對安全的債市,導致股市下跌。而當降息預期導致收益率大跌時,雖然理論上利好股市,但疲軟的就業數據也加劇了投資者對企業盈利和經濟增長前景的擔憂,使得股市短期內仍可能呈現震盪。

- 投資者重新評估: Kathy Bostjancic,Nationwide的首席經濟學家,指出市場正在重新評估經濟前景,這會導致投資者對企業股票的價值判斷產生變化。

那麼,長期來看呢?儘管短期市場波動加劇,但一些分析師對未來仍持樂觀態度。例如,ClearBridge Investments的經濟與市場策略主管Jeffrey Schulze認為,到了2026年,隨著一些重要因素的落地,股市有望重回上行軌道:

- 減稅政策落地: 如果未來的減稅政策(如特朗普可能推動的減稅)能夠有效刺激企業盈利和投資。

- 財政刺激政策: 政府的財政支出若能帶動經濟增長。

- 聯準會降息: 寬鬆的貨幣政策將為市場提供流動性支持。

- 關稅政策明確: 政策不確定性消除後,企業營運環境將更穩定。

這些長期預期,為投資者描繪了一個「逢低買入」的機會,但也提醒我們,市場的變動是複雜且多面向的。

總結與投資免責聲明

綜觀來看,近期美國國債市場的劇烈波動,是其日益惡化的財政狀況、聯準會變化的貨幣政策預期以及疲軟就業數據等多重因素交織作用的結果。我們看到了美國政府面臨的巨大財政赤字挑戰,也感受到了聯準會從緊縮轉向寬鬆的微妙訊號,以及這些變化對美債收益率和全球資產配置帶來的影響。

儘管短期內市場仍將面臨不確定性,但聯準會潛在的降息行動與未來的財政政策走向,將在長期層面重塑全球金融市場的格局。作為投資者,我們需要密切關注這些宏觀經濟變量,審慎評估潛在的風險,並準備把握未來的投資機會。

【投資免責聲明】本文僅為教育與知識性說明,旨在提供市場分析與資訊,不構成任何形式的投資建議、買賣邀約或財務諮詢。投資涉及風險,過往表現不代表未來績效,請您在做出任何投資決策前,務必諮詢專業財務顧問,並根據自身風險承受能力審慎評估。我們不對任何因依賴本文內容而產生的投資損失負責。

常見問題(FAQ)

Q:什麼是美國財政赤字?

A:美國財政赤字指的是美國政府的支出超過其收入的金額。當政府花費比徵收的稅收多時,就會產生赤字,這通常需要透過發行國債來彌補。

Q:聯準會降息對美債收益率有何影響?

A:當市場預期聯準會將降息時,長期美債的吸引力會下降,因為未來發行的債券利率可能更低,現有債券的相對價值會被稀釋。這通常會導致美債收益率下跌。

Q:非農就業報告為何對金融市場很重要?

A:非農就業報告是衡量美國勞動力市場健康狀況的關鍵指標。它反映了除農業部門外的就業人數變化,市場會根據這份報告來評估經濟成長趨勢和聯準會未來的貨幣政策走向。

幣圈小小碳生物在此報到!

幣圈資歷近10年,空投總收入超過30萬台幣,擅長潛力幣布局與低風險套利策略,交易邏輯以技術面與資金流為主。擅長短中線合約交易、幣種輪動操作,具備多年量化交易模型實測經驗。

專職數據模型建構與資產配置模擬,現為某鏈上資金流動分析平台特約顧問。

實績數據:

2020–2023 現貨平均年報酬率:+82.4%(主力幣種:BTC、ETH、MATIC、SOL)

結合 DeFi 流動性挖礦與鏈上資金輪動策略,2021 年 Q2 曾達單季 ROI +147%

使用自研「穩定幣流出回流模型」避開 FTX 崩盤、LUNA 斷崖,避損超過 95% 資金

現專注於鏈上數據分析與時事解讀,用歡樂的方式,協助新手建立理性交易觀念。