你是否曾好奇,一個看似枯燥的經濟數字,如何牽動著全球市場的神經?

在我們日常生活中,物價的漲跌總是牽動著每個人的荷包。但在財經世界裡,有一個數字特別受到矚目,它不僅是美國聯儲局(簡稱聯儲局)制定貨幣政策的「心頭好」,更是影響你我投資決策的關鍵。這個數字就是美國核心個人消費支出平減指數(簡稱PCE)。

本文將帶你深入了解什麼是核心PCE指數,為什麼它如此重要?它的最新數據透露了什麼訊息?以及這個數字是如何影響聯儲局的貨幣政策、利率走向,進而左右股市與本地貨幣需求的。讓我們一起來拆解這個看似複雜,實則與你息息相關的經濟指標吧!

揭開核心PCE指數的神秘面紗:聯儲局為何獨愛它?

當我們談到通脹,許多人可能首先想到的是消費者物價指數(CPI)。然而,對聯儲局來說,核心PCE指數卻是他們衡量長期通脹趨勢的「真愛」。這是為什麼呢?

美國核心個人消費支出平減指數,全稱為 Bureau of Economic Analysis (BEA) 所發布的「Personal Consumption Expenditures (PCE) price index, excluding food and energy」。它的定義很簡單:它衡量的是美國家庭購買商品和服務的價格變化,但特別排除了波動性較大的食品和能源價格。你可以想像成,核心PCE指數就像是把日常生活中那些漲跌最劇烈的商品(例如颱風天的高麗菜價、國際油價)先過濾掉,只看那些相對穩定的商品和服務價格變化。

為了更清晰地理解核心PCE指數的獨特之處,我們可以將它與另一個常見的通脹指標——消費者物價指數(CPI)進行比較。雖然兩者都衡量物價變化,但在計算方式和涵蓋範圍上有所不同,這也解釋了為什麼聯儲局更偏愛PCE。

| 特徵 | 核心PCE指數 | 消費者物價指數 (CPI) |

|---|---|---|

| 衡量範圍 | 衡量所有美國家庭和非營利機構的消費支出。 | 衡量城市消費者購買的商品和服務。 |

| 權重調整 | 採用「鍊式加權」,權重會隨著消費者行為變化而自動調整。 | 採用「固定權重」,權重通常每年或每兩年調整一次。 |

| 商品替換 | 能反映消費者因價格上漲而替換商品的情況。 | 較少反映消費者因價格上漲而替換商品的情況。 |

| 涵蓋項目 | 包含間接支付(如雇主為員工支付的醫療保險)。 | 主要涵蓋消費者直接支付的商品和服務。 |

| 數據來源 | 主要來自企業數據。 | 主要來自家庭調查數據。 |

這些差異使得核心PCE指數在反映長期通脹趨勢上更具彈性和廣泛性,因此被聯儲局視為更可靠的指標。

總體而言,理解核心PCE指數與CPI之間的關鍵區別對於準確判斷通脹形勢至關重要。以下是一些主要的不同點:

- 涵蓋範圍更廣:PCE涵蓋所有美國居民的消費支出,包括家庭和非營利機構,而CPI則主要針對城市消費者。

- 權重調整更靈活:PCE採用「鍊式加權」法,能更及時地反映消費者購買習慣的變化,例如當某種商品價格上漲時,消費者可能會轉向購買替代品。CPI則使用相對固定的權重。

- 數據來源不同:PCE的數據主要來自企業調查,而CPI則主要基於家庭調查。

這三點是聯儲局之所以偏好核心PCE指數來作為其制定貨幣政策主要參考指標的重要原因。

為什麼要排除這些呢?因為食品和能源價格容易受到短期事件(如天氣、地緣政治)的影響而劇烈波動,就像雜訊一樣。聯儲局更關心的是排除這些雜訊後,更根本、更持久的通脹壓力,這才能反映經濟的真實狀況,進而制定更穩健的貨幣政策。因此,核心PCE指數被視為一個更穩定的通脹指標,用來評估長期通脹趨勢。

近期核心PCE數據解析:市場如何讀懂這些數字?

核心PCE指數的數據每一次公佈,都會引發市場的密切關注。因為這些數字直接關係到聯儲局下一步的行動,特別是利率的調整。

讓我們看看最近的數據變化,你會發現即使是小小的數字差異,也能讓市場產生不同的解讀和反應。

| 數據公佈日期 | 數據項目 | 公佈值 | 預測值 | 前值 | 市場初步反應(參考) |

|---|---|---|---|---|---|

| 2025年3月28日 | 核心PCE指數 (同比) | 2.8% | 2.7% | 2.7% | 美股期貨可能下跌(例如道指期貨跌約200點),因通脹略高於預期。 |

| 22025年4月30日 (3月數據) | 核心PCE指數 (同比) | 預測值:2.6% | 2.8% | 美股股指期貨可能微升,若實際值低於預期。 |

從表格中你可以看到,即使只是0.1%的差異,例如2025年3月公佈的核心PCE指數同比達到2.8%,略高於市場預期的2.7%和前值的2.7%,這就可能讓美股期貨在短時間內出現下跌。這是因為,當通脹指標高於預期時,市場會擔心聯儲局為了抑制通脹,可能會延後降息,甚至考慮升息,這對股市來說通常不是好消息。

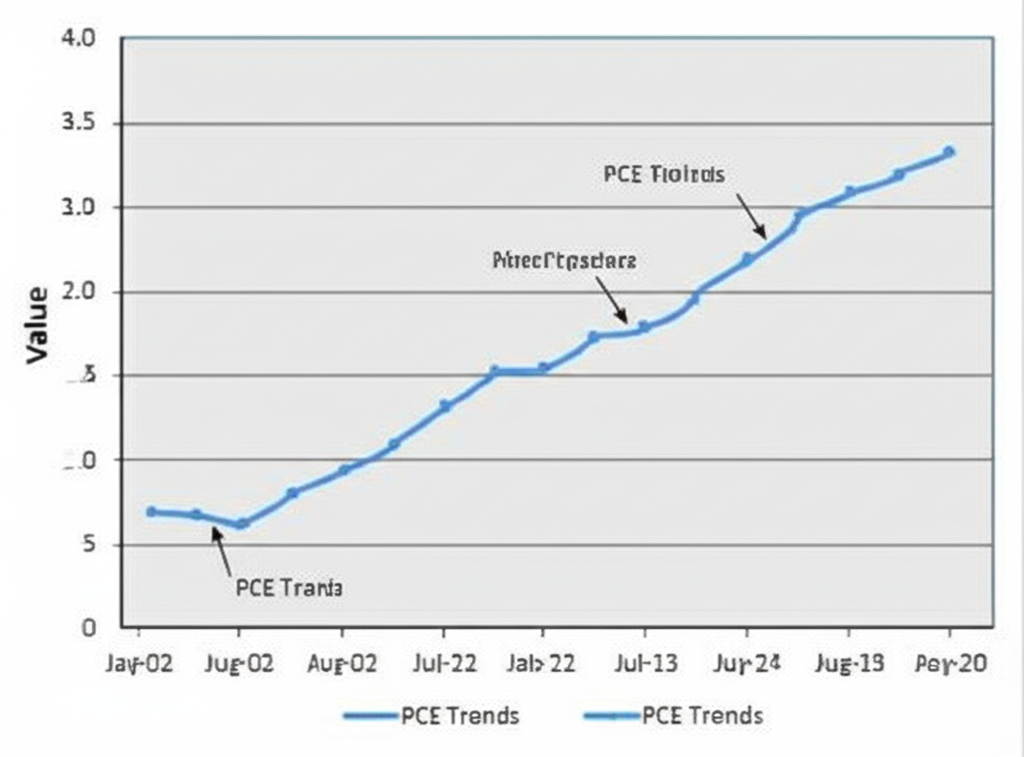

除了最新的月度數據,了解核心PCE指數的長期趨勢對於判斷通脹走向同樣重要。以下是一些過去年份的核心PCE年度數據,可以幫助我們觀察其變化模式:

| 年份 | 核心PCE指數 (同比,年平均) | 備註 |

|---|---|---|

| 2023年 | 3.7% | 高於聯儲局2%目標,顯示較高通脹壓力。 |

| 2022年 | 4.8% | 疫情後通脹高峰,聯儲局積極升息應對。 |

| 2021年 | 3.1% | 通脹開始顯現,聯儲局最初認為是「暫時性」。 |

| 2020年 | 1.4% | 疫情初期經濟活動停滯,通脹較低。 |

| 2019年 | 1.7% | 疫情前通脹相對穩定,低於2%目標。 |

從這些歷史數據可以看出,核心PCE指數在不同時期呈現出明顯的波動,尤其是在全球性事件(如新冠疫情)的影響下,通脹壓力的變化尤為劇烈。這也印證了聯儲局在制定政策時,需要綜合考量當前數據與長期趨勢的重要性。

反之,如果核心PCE指數低於市場預期,例如預測2.6%的數據如果真的實現,那麼美股股指期貨就可能微幅上漲。這代表市場認為通脹壓力減輕,聯儲局有更大的空間考慮降息,有利於經濟和企業獲利。

PCE如何牽動貨幣政策與你的荷包:利率、貨幣需求的連動效應

核心PCE指數不僅是數字,它更像是聯儲局手中調整經濟方向盤的「儀表板」。這個數字的變化,會直接影響聯儲局的貨幣政策,進而左右利率、本地貨幣需求,甚至是你資產的價值。

1. 通脹上升與利率、貨幣需求:

- 當核心PCE指數顯示通脹持續上升,聯儲局通常會採取緊縮的貨幣政策,最常見的手段就是升息。

- 利率上升會讓存錢變得更有吸引力,也會增加借貸成本。這通常會帶動本地貨幣需求,因為更高的利率會吸引國際資金流入,尋求更好的投資報酬率。簡單來說,你的錢放在銀行能賺更多利息,外國人也想把錢換成這個國家的貨幣來賺利息。

2. 經濟衰退下的通脹與貨幣需求:

- 然而,如果經濟不幸進入經濟衰退時期,情況就會變得複雜。在經濟衰退中,如果通脹仍在上升(這種情況稱為「停滯性通脹」),那將會是雪上加霜。

- 在這種情況下,即便通脹上升,也可能無法帶動貨幣需求,反而會導致貨幣需求大減。因為投資者會對經濟前景感到悲觀,資金會尋求避險,甚至流出這個市場,導致本地貨幣貶值。想像一下,當你對一家公司的未來沒有信心時,即使它短期表現不錯,你也不會想把錢投進去。

所以,核心PCE指數的動向,不僅是判斷通脹壓力的關鍵,更是預測利率走向和市場資金流向的重要依據。

為了應對核心PCE指數所反映的通脹情況,聯儲局擁有多種貨幣政策工具。這些工具的運用,直接影響著市場的利率水平和資金流動性,進而傳導至實體經濟和我們的投資決策。

| 政策工具 | 目的 | 對市場的影響 |

|---|---|---|

| 聯邦基金利率 | 影響銀行間隔夜借貸利率,是短期利率基準。 | 利率上升→借貸成本增加,抑制通脹;利率下降→刺激借貸,促進經濟增長。 |

| 公開市場操作 | 買賣政府債券,調節銀行系統的流動性。 | 買入債券→增加貨幣供給,降低利率;賣出債券→減少貨幣供給,提高利率。 |

| 貼現率 | 聯儲局向銀行貸款的利率。 | 較少使用,但其變化可作為政策信號。 |

| 準備金要求 | 規定銀行必須持有的準備金比例。 | 調整比例會影響銀行可貸資金量,但現在較少使用。 |

| 量化寬鬆/緊縮 | 大規模買賣長期資產,影響長期利率。 | 寬鬆→降低長期利率,刺激經濟;緊縮→提高長期長期利率,抑制通脹。 |

聯儲局會根據核心PCE指數等經濟數據,靈活運用這些工具,以達成其穩定物價和促進充分就業的雙重目標。

聯儲局官員的心聲與市場預期的拉鋸戰

聯儲局的決策不是一蹴可幾的,它會根據經濟數據、內外部情勢以及委員們的討論來制定。因此,聯儲局官員們的言論,就成了市場預測未來貨幣政策的重要線索。他們就像是聯儲局的「傳聲筒」,透露著政策方向的蛛絲馬跡。

例如,聯儲局理事戴莉曾發表言論,暗示聯儲局對市場機制變化的反應可能存在滯後性。這代表什麼呢?它意味著聯儲局在看到經濟數據(如核心PCE指數)發生變化後,可能需要一段時間來評估影響,然後才會採取行動。這種「滯後性」可能會讓市場預期與實際政策之間產生落差,進而導致市場波動。

聯儲局的決策過程非常複雜,除了核心PCE指數,還有許多其他因素會影響他們的判斷。理解這些因素有助於我們更全面地預測貨幣政策的走向:

- 勞動市場數據:如失業率、非農就業人口、薪資增長等,這些數據反映了經濟的健康狀況和潛在的通脹壓力。

- 全球經濟形勢:國際貿易、地緣政治事件、其他主要經濟體的表現等,都會對美國經濟和通脹產生影響。

- 金融市場穩定性:聯儲局在制定政策時也會考慮金融市場的穩定性,避免因政策調整引發不必要的市場動盪。

- 市場預期:市場對未來利率和通脹的預期本身也會影響實際的經濟行為,因此聯儲局也會將其納入考量。

這些多重考量使得聯儲局的政策制定成為一項動態且複雜的任務。

市場總是試圖搶先一步預測聯儲局的下一步動作,特別是關於降息或升息的時間點和幅度。當通脹指標,尤其是核心PCE指數,低於預期時,市場預期聯儲局可能會更快地降息;反之,若通脹高於預期,則降息時間可能延後,甚至可能出現升息的討論。這種預期與現實之間的動態調整,正是金融市場每天上演的戲碼。

面對通脹挑戰:投資人如何為財富保駕護航?

綜合以上分析,我們可以看到美國核心個人消費支出平減指數是解讀美國經濟和通脹形勢不可或缺的羅盤。當前有分析指出,美國可能面臨通脹危機再起的風險,這無疑給投資者帶來了新的挑戰。

在通脹壓力下,你的錢可能「變薄」了,也就是購買力下降。那麼,作為投資者,我們該如何應對呢?

- 密切關注通脹指標:持續追蹤核心PCE指數以及CPI等數據,了解通脹的真實走勢和聯儲局的反應。

- 重新評估資產配置:在通脹時期,現金的價值會被侵蝕,你需要思考如何調整資產組合。例如,某些實體資產(如房地產、大宗商品)或與通脹掛鉤的投資工具,可能在通脹環境下表現較好。

- 考慮避險資產:當通脹危機或經濟不確定性升高時,一些被視為避險資產的投資標的,例如黃金、部分政府債券,可能會受到青睞,因為它們在市場動盪時通常能提供相對穩定的價值。

除了上述提到的策略,投資者還可以考慮以下更多元的方式,來應對潛在的通脹風險並優化資產配置:

- 通脹掛鉤債券(TIPS):這是一種由美國財政部發行的債券,其本金和支付的利息會根據消費者物價指數(CPI)的變化而調整,能有效對抗通脹侵蝕。

- 高品質股票:投資那些具有強大定價能力、品牌護城河深厚、現金流穩定的公司股票。這些公司在通脹環境下,通常能將成本上漲轉嫁給消費者,維持盈利能力。

- 分散投資:不要將所有雞蛋放在同一個籃子裡。透過多元化的資產配置,包括股票、債券、房地產、大宗商品等,可以降低單一資產類別在通脹衝擊下的風險。

- 持續學習與調整:金融市場瞬息萬變,定期檢視自己的投資組合,並根據最新的經濟數據和市場趨勢進行調整,是保護財富的長久之道。

綜合運用這些策略,可以幫助你在不確定的通脹環境中,更從容地管理個人財富。

了解這些宏觀經濟指標,並根據自身的風險承受能力和投資目標,適時調整策略,才能在變動的市場中更好地保護你的財富。

總結:PCE,經濟晴雨表與投資決策的指南針

美國核心個人消費支出平減指數,這個看似專業的詞彙,其實與我們的生活和投資息息相關。它不僅是聯儲局用來衡量通脹、制定貨幣政策的關鍵工具,更是影響利率走向、貨幣需求、乃至全球股市波動的重要指標。

透過本文,我們了解到核心PCE指數因排除食物與能源價格,更能反映長期通脹趨勢;它的每次公佈都會引發市場的快速反應;而它與利率、貨幣需求的複雜聯動,以及聯儲局官員的言論,都在不斷塑造著市場預期。在當前潛在的通脹危機下,理解這些,將幫助我們更明智地評估風險,做出更周全的投資決策。

請注意:本文僅為資訊性與教育性說明,不構成任何投資建議。金融市場存在風險,投資前請務必進行獨立判斷,或諮詢專業人士意見。

常見問題(FAQ)

Q:核心PCE指數和CPI指數有什麼主要的區別?

A:核心PCE指數和CPI指數都是衡量通脹的指標,但核心PCE排除了波動性較大的食品和能源價格,且採用更靈活的權重調整方式,更能反映消費者真實的支出行為和長期通脹趨勢,因此聯儲局更偏愛使用核心PCE。

Q:為什麼聯儲局如此重視核心PCE指數?

A:聯儲局主要關注長期通脹趨勢,而核心PCE指數由於排除了短期波動較大的項目,並能更靈活地反映消費者的替代行為,被認為能更準確地衡量潛在的通脹壓力,有助於聯儲局制定更穩健的貨幣政策。

Q:核心PCE指數的變化會如何影響我的投資?

A:核心PCE指數的上升通常會促使聯儲局考慮升息以抑制通脹,這可能導致股市下跌、債券殖利率上升。反之,若指數下降可能預示降息,有利於股市。投資者應密切關注其動向,並調整資產配置以應對市場變化。

幣圈小小碳生物在此報到!

幣圈資歷近10年,空投總收入超過30萬台幣,擅長潛力幣布局與低風險套利策略,交易邏輯以技術面與資金流為主。擅長短中線合約交易、幣種輪動操作,具備多年量化交易模型實測經驗。

專職數據模型建構與資產配置模擬,現為某鏈上資金流動分析平台特約顧問。

實績數據:

2020–2023 現貨平均年報酬率:+82.4%(主力幣種:BTC、ETH、MATIC、SOL)

結合 DeFi 流動性挖礦與鏈上資金輪動策略,2021 年 Q2 曾達單季 ROI +147%

使用自研「穩定幣流出回流模型」避開 FTX 崩盤、LUNA 斷崖,避損超過 95% 資金

現專注於鏈上數據分析與時事解讀,用歡樂的方式,協助新手建立理性交易觀念。