通過身份驗證,金融機構能有效識別可疑交易,降低洗錢和詐騙風險。KYC不僅確保了金融服務的合規性,還保障了其安全性。

關鍵觀點

- KYC是金融機構強制性的客戶身份確認程序

- 目的是防止洗錢和金融犯罪

- 始於1998年的國際銀行規範

- 包含客戶身份識別和背景調查

- 對維護金融系統安全至關重要

KYC的基本概念與重要性

在現代金融世界中,客戶盡職調查已成為保護金融機構的關鍵防線。你是否想知道為什麼金融機構如此重視了解客戶的身份?讓我們一起深入探討KYC的神秘面紗。

KYC的定義

KYC(Know Your Customer)是一個至關重要的金融監管程序,目的是協助金融機構全面了解客戶的身份、背景和潛在風險。它不僅僅是驗證身份,更是建立信任和防範金融犯罪的重要機制。

KYC的歷史背景

KYC的發展源於全球打擊洗錢和恐怖主義資助的需求。隨著金融犯罪日益複雜,各國開始建立更嚴格的身份驗證機制。

- 1970年代:首次提出反洗錢概念

- 1990年代:國際金融行動特別工作組(FATF)成立

- 2000年後:數位技術revolutionize身份驗證

為什麼KYC對金融機構重要?

對於金融機構來說,風險管理是生存之道。KYC提供了多重保護:

- 防止洗錢和詐騙活動

- 確保合規性

- 保護機構和客戶利益

- 建立可靠的業務信譽

「了解你的客戶,就是了解你的風險」- 金融安全專家

透過嚴格的KYC流程,金融機構可以有效篩選高風險客戶,降低潛在金融犯罪的可能性。這不僅是法律要求,更是維護金融生態系統健康的重要防線。

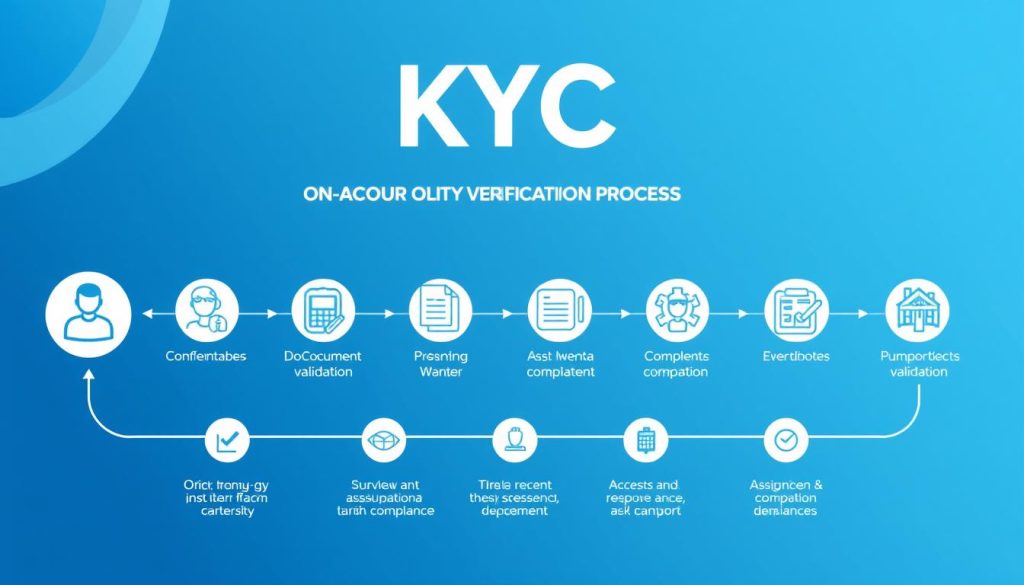

KYC流程的主要步驟

在現今的金融安全環境中,KYC流程擔任著關鍵角色。它不僅僅是一種身份驗證手段,更是有效打擊犯罪的工具。我們將深入探討KYC流程的三個核心步驟,幫助你全面理解這個複雜但至關重要的機制。

客戶身份驗證:確認真實性

客戶身份驗證是KYC流程的第一步驟。金融機構必須收集並驗證客戶的基本信息,包括:

- 身份證字號

- 護照號碼

- 出生日期

- 居住地址

透過先進的電子認證技術,機構能夠快速準確地確認客戶身份。這不僅確保資金來源的透明度,還履行了法遵義務。

客戶背景調查:風險評估

背景調查是KYC流程的關鍵部分。金融機構必須全面審查客戶的:

- 交易歷史

- 信用紀錄

- 職業背景

- 潛在犯罪紀錄

持續性監控:防範風險

KYC不僅僅是一次性工作,它是一項持續的風險管理過程。通過即時監控,金融機構可以:

- 追蹤可疑交易

- 即時發現異常活動

- 快速響應潛在風險

現代KYC技術能將身份驗證準確率提升至99%,為金融安全築起堅實防線。

透過這三個步驟,金融機構不僅能有效打擊犯罪,還能確保交易的合規性和安全性。

KYC的法律法規框架

2022年至2023年間,全球洗錢量從315億美元下降到222億美元,反映出金融監管的持續改善。金融行動特別工作組(FATF)的報告指出,全球僅75%的司法管轄區部分符合核心監管要求。

全球法律要求

國際金融機構面臨嚴格的反洗錢法規。主要要求包括:

- 對所有交易超過1,000歐元的加密資產服務進行徹底盡職調查

- 實施強制性客戶身份驗證程序

- 建立全面的交易監控系統

台灣的KYC相關法律

台灣金管會在今年七月公布了虛擬通貨平台業者的法遵聲明名單,展現了本地金融監管的積極態度。台灣的法規要求金融機構:

- 建立完善的客戶身份驗證機制

- 定期進行風險評估

- 及時通報可疑交易

反洗錢法與KYC的關聯

反洗錢工作中,KYC是不可或缺的環節。數位身份驗證技術如eID和生物特徵辨識,大幅提升了金融機構執行反洗錢法的效率。

「有效的KYC是打擊金融犯罪的第一道防線」

| 年度 | 洗錢總量 | 集中度 |

|---|---|---|

| 2022 | $315億 | 68.7% |

| 2023 | $222億 | 71.7% |

隨著金融科技的發展,KYC將繼續evolve,成為維護金融安全的關鍵機制。

KYC實施中常見挑戰

在金融科技快速發展的今天,KYC(了解您的客戶)流程面臨著許多複雜的挑戰。金融機構需要在確保安全性和用戶體驗之間找到平衡點。

數據保護與隱私問題

當今數位時代,數據安全變得前所未有的重要。駭客攻擊風險持續增加,金融機構必須建立強大的身份驗證機制。根據2023年統計,美國虛擬貨幣相關詐騙造成的財務損失高達39.4億美元,較2022年增加53%。

- 保護客戶個人資訊安全

- 防範潛在的資金來源追蹤風險

- 確保數據加密與安全傳輸

認證過程中的困難

KYC身份驗證過程面臨多重技術挑戰。新帳戶詐騙(NAF)技術對傳統身份驗證系統構成嚴重威脅,可能引發重大經濟損失。

| 驗證方法 | 平均時間 | 安全性 |

|---|---|---|

| 傳統人工審核 | 10-15分鐘 | 中等 |

| eKYC生物辨識 | 5秒內 | 高 |

客戶配合度問題

許多客戶對於提供詳細個人資訊感到猶豫。金融機構需要建立透明且值得信賴的機制,說服客戶配合身份驗證流程。

「信任是金融服務的基礎」

KYC與AML的關聯性

在現代金融領域,反洗錢(AML)與客戶身份識別(KYC)已成為維護金融安全的關鍵。這兩項機制如何協同工作,共同對抗犯罪?我們將深入探討這個重要的議題。

反洗錢(AML)機制簡介

反洗錢策略旨在檢測和預防非法資金流動。統計顯示,每年洗錢活動可能涉及高達2萬億美元,佔全球GDP2%至5%。這些數字強調了打擊犯罪的迫切性。

KYC如何助力AML

KYC在風險管理中扮演關鍵角色。通過系統性客戶身份驗證,金融機構能識別可疑交易、評估客戶風險、建立交易追蹤機制及預防洗錢活動。

案例分析:KYC與AML的成功應用

2021年,台灣為虛擬貨幣平台引入KYC法規,要求用戶在交易前完成身份驗證。這是打擊犯罪、維護金融安全的重要步驟。立法院修訂洗錢防制法,對提供或收集三個以上帳號的行為,處三年以下有期徒刑或罰金至100萬新台幣。

「有效的KYC不僅是法律要求,更是保護金融生態系統的重要防線。」

金融機構通過整合KYC與AML機制,顯著降低風險,確保交易透明度,保護企業和客戶利益。這種協同作戰模式,是現代反洗錢工作的核心策略。

KYC技術的新趨勢

數位金融服務的快速進步,引發了身份驗證技術的持續創新。您是否想知道未來的KYC技術如何保護您的個人資訊?現代金融機構正積極採用先進技術,應對日益複雜的駭客攻擊和風險管理挑戰。

人工智能在身份驗證中的革新

人工智能正在徹底改變身份驗證流程。透過機器學習技術,金融機構能夠:

- 快速識別可疑交易模式

- 提高身份驗證準確性

- 即時偵測潛在風險

區塊鏈技術的安全保障

區塊鏈為KYC流程帶來前所未有的透明度和安全性。去中心化的驗證機制有效防止單點失敗,大幅降低駭客攻擊風險。

數據分析的智能應用

大數據分析成為風險管理的關鍵工具。金融機構透過複雜的數據模型,能夠更準確地:

- 評估客戶風險程度

- 即時監控異常交易

- 優化身份驗證流程

「技術創新是保護金融安全的關鍵」

金融機構如何選擇KYC解決方案

性能評估標準

評估KYC解決方案的核心標準包括:

- 驗證準確度

- 系統處理速度

- 安全性級別

- 技術靈活性

成本效益分析

| 成本因素 | 評估指標 |

|---|---|

| 初始建置成本 | 可降低70%建置開支 |

| 長期運營成本 | 提升作業效率 |

| 客戶轉換率 | 可達98%成功率 |

供應商的選擇指南

在選擇KYC供應商時,你應重點關注:

- 技術創新能力

- 法規合規性

- 客戶支持服務

- 行業驗證經驗

「正確的KYC解決方案能夠顯著提升企業的風險管理能力。」

選擇KYC解決方案是一項戰略性決策。考慮技術、成本、合規性等多重因素,為企業選擇最佳的身份驗證方案。

KYC對企業的影響

在當今快速變化的金融環境中,客戶身份認證(KYC)已成為企業不可或缺的風險管理工具。它不僅是法遵義務,更是提升企業競爭力的關鍵策略。

客戶信任度的深層影響

KYC對建立客戶信任扮演著關鍵角色。透過嚴格的客戶盡職調查,金融機構能夠:

- 確保交易安全性

- 預防潛在的詐騙風險

- 提供更個人化的服務體驗

規範性與風險管理的核心意義

有效的KYC流程是企業風險管理的重要防線。根據最新統計,未遵循KYC規範可能面臨高達新台幣1,000萬元的罰款,甚至可能面臨7年有期徒刑。

| 風險等級 | KYC檢查頻率 |

|---|---|

| 高風險客戶 | 每年至少一次 |

| 中等風險客戶 | 每三年一次 |

| 低風險客戶 | 每五年一次 |

市場競爭力的戰略性提升

KYC不僅是合規工具,更是企業差異化的重要手段。通過先進的KYC技術,企業可以:

- 提高客戶篩選效率

- 降低營運風險

- 建立更強的市場信譽

「在金融科技時代,KYC已從被動合規轉變為主動競爭優勢。」

KYC未來的發展趨勢

在金融監管日益嚴格的環境中,身份驗證技術正迅速演變。未來的KYC將不再僅限於傳統的身份檢查,而是融合更多智能技術。人工智能和區塊鏈等創新技術將徹底改變資金來源追蹤的方式,使整個流程更加高效、準確。

預計到2027年,身份驗證(IDV)市場規模將翻番,91%的金融機構將增加對身份驗證系統的投資。新興市場如加密貨幣平台對KYC流程的需求正急劇上升,要求更高的可擴展性和更快的驗證速度。目前已有解決方案如ComplyCube能夠支持220多個地區的文件驗證。

全球監管趨勢顯示,未來的KYC將更加注重客戶隱私保護和數據安全。銀行和金融機構需要在合規性和用戶體驗之間找到平衡,提供更加無縫和智能的身份認證流程。技術創新將成為企業保持競爭力的關鍵。

FAQ

KYC是什麼意思?

為什麼金融機構需要進行KYC?

KYC的主要步驟是什麼?

KYC會收集哪些個人信息?

KYC對個人隱私有什麼影響?

如果不配合KYC會怎麼樣?

KYC技術在不斷進化嗎?

幣圈小小碳生物在此報到!

幣圈資歷近10年,空投總收入超過30萬台幣,擅長潛力幣布局與低風險套利策略,交易邏輯以技術面與資金流為主。擅長短中線合約交易、幣種輪動操作,具備多年量化交易模型實測經驗。

專職數據模型建構與資產配置模擬,現為某鏈上資金流動分析平台特約顧問。

實績數據:

2020–2023 現貨平均年報酬率:+82.4%(主力幣種:BTC、ETH、MATIC、SOL)

結合 DeFi 流動性挖礦與鏈上資金輪動策略,2021 年 Q2 曾達單季 ROI +147%

使用自研「穩定幣流出回流模型」避開 FTX 崩盤、LUNA 斷崖,避損超過 95% 資金

現專注於鏈上數據分析與時事解讀,用歡樂的方式,協助新手建立理性交易觀念。